Содержание:

Что значит шорт Биткоина?

Шорт работает тогда, когда ожидается падение стоимости BTC, трейдеры занимают биткоины и сразу же продают их за валюту. Как только стоимость Биткоина падает, они выкупают проданные активы и возвращают их кредитору, сохраняя разницу в цене в качестве прибыли.

Что означает лонг Биткоина?

По сути, лонг по активу означает, что вы делаете ставку на его долгосрочную оценку. В случае Биткоина один из способов минимизировать риск при лонге Биткоина — это «складывать сатоши». Это означает покупку небольших сумм биткоинов (сатоши или «сатс») через частые промежутки времени.

От того, что начиналось как малоизвестная технология, разработанная горсткой людей, до того, как имя стало нарицательным во всем мире, Биткоин вдохновил миллионы людей инвестировать в децентрализованные цифровые активы. Белая книга Сатоши Накамото 2009 года навсегда изменит глобальную финансовую индустрию, создав инвестиции, которые будут расти быстрее, чем что-либо еще, известное миру.

Рост Биткоина с нескольких центов до более чем 20 000 долларов был абсолютным катанием на американских горках, создав состояния для одних и разорив других. Торговля или инвестирование в криптовалюты не для слабонервных, поэтому очень важно знать, когда покупать, а когда продавать.

На первый взгляд трейдинг кажется простым. Стереотипный «человек перед экраном компьютера, нажимающий кнопки» — убедительный фасад для игр разума, которые разыгрываются за кулисами. На самом деле трейдинг — это напряженная игра, требующая быстрых решений, знаний и силы воли.

Требуется умение взобраться по неровным краям бычьего рынка и еще больше умения, чтобы спуститься на лыжах по склонам медвежьего рынка. Рынки неумолимы, поэтому не забывайте инвестировать столько, сколько вы можете позволить себе потерять, и проводите собственное исследование, прежде чем инвестировать любую сумму.

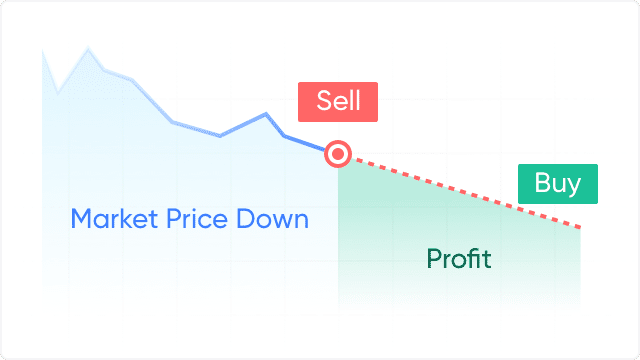

Что означает шортинг Биткоина?

Биткоин — волатильный актив, и хотя это означает, что BTC способен приносить огромную прибыль, волатильность работает в обе стороны. Когда ожидается падение стоимости BTC, трейдеры занимают биткоины и немедленно продают их за валюту. Как только стоимость Биткоина падает, они выкупают проданные активы и возвращают их кредитору, сохраняя разницу в цене в качестве прибыли. Этот маневр известен как продажа на понижение, и он может быть невероятно эффективным способом увеличения вашего портфеля.

| Text on the picture | Translation |

| Market Price Down | Рыночная цена падает |

| Sell | Продажа |

| Buy | Покупка |

| Profit | Прибыль |

Как шортить Биткоин?

Давайте посмотрим, как шортить Биткоин и другие криптовалюты, используя следующий пример. Если трейдер занимает 0,1 BTC, когда Биткоин стоит 15 000 долларов, он получает 1500 долларов для реинвестирования, когда Биткоин падает до 10 000 долларов. В этой ценовой категории инвестиции стоят 0,15 BTC, что дает трейдеру чуть менее 0,05 BTC прибыли после выплаты процентов.

Это может показаться откровенно идеальным сценарием, но в прошлом Биткоин совершал большие движения. Понимание того, когда нужно открывать короткие позиции, имеет решающее значение: если вы продаете слишком рано, вы теряете рост, если продаете слишком поздно, ваши активы теряют ценность. Также возможно шортить актив без прямого воздействия на него. Рынки деривативов позволяют трейдерам получать прибыль от заключения контрактов, стоимость которых зависит от базового криптоактива.

Биткоин был создан для использования в качестве системы одноранговых платежей, но в последние годы BTC находит все более широкое применение в качестве средства сбережения. По сравнению с такими товарами, как золото, нефть и большинство фиатных валют, Биткоин вел себя как отличная защита от инфляции. Его быстрый рост и растущий дефицит побуждают бесчисленное количество людей каждый день инвестировать в Биткоин в долгосрочной перспективе, но есть не один способ максимизировать эту прибыль.

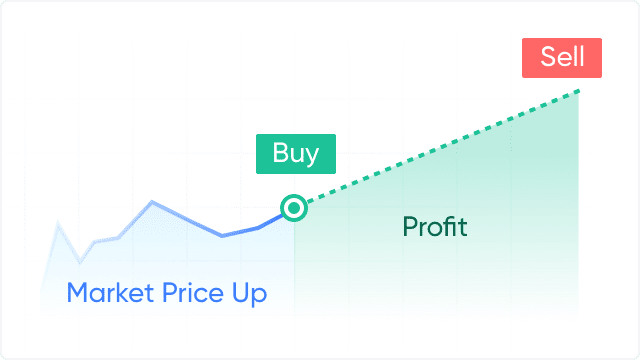

Что означает лонг Биткоина?

По сути, лонг актива означает, что вы делаете ставку на его долгосрочную оценку. В случае Биткоина есть достаточно доказательств, чтобы предположить, что это отличная долгосрочная инвестиция, но, как всегда, проведите собственное исследование, прежде чем принимать какие-либо решения. Некоторые инвесторы периодически вкладывают большие суммы каждый год, а некоторые покупают только тогда, когда цена падает.

| Text on the picture | Translation |

| Market Price Up | Рыночная цена растет |

| Sell | Продажа |

| Buy | Покупка |

| Profit | Прибыль |

Как минимизировать риск при лонге Биткоина?

Один из способов минимизировать риск при лонге Биткоина — «складывать сатоши». Этот неофициальный термин описывает покупку небольших сумм биткоинов (сатоши или «сатс») через частые промежутки времени. Этот метод усреднения долларовой стоимости помогает минимизировать убытки, понесенные из-за волатильности Биткоина, и обеспечивает более стабильный рост портфеля с течением времени.

При долгосрочном инвестировании также необходимо надежно хранить свои цифровые активы. Кошельки онлайн-обмена, как правило, застрахованы, но офлайн-кошельки или кошельки с «холодным хранением» обеспечивают большую безопасность, делая ваши активы недоступными из сети. Для этого можно использовать запасной телефон или ноутбук, но идеальным решением являются аппаратные кошельки, предлагающие такие функции, как встроенный экран, быстрые переводы, мультиподпись и многое другое.

Трейдеры открывают лонг и шорт активов по разным причинам, и они могут меняться со временем. Хотя вас может интересовать только Биткоин, диверсификация вашего криптовалютного портфеля может снизить подверженность риску. Биткоин влияет на рынок криптовалют точно так же, как рынок влияет на Биткоин.

Будьте готовы к шорту и лонгу Биткоина

Прежде чем вы сможете открывать длинные или короткие позиции по Биткоину, вам необходимо убедиться, что у вас есть учетная запись на бирже криптовалют. Биржи позволяют вам торговать криптовалютами с другими людьми, сопоставляя заявки и запросы в книге заказов.

- Внесите свою криптовалюту: если у вас есть учетная запись, вам нужно будет внести свои криптовалюты на свой биржевой кошелек. За это может взиматься комиссия за депозит, но это позволит вам иметь дело с другими трейдерами на платформе.

- Разместите ордер: когда вы размещаете ордер на покупку или продажу, обязательно введите свою ценовую позицию и установите стоп-лосс, чтобы свести к минимуму проскальзывание.

- Биржа сопоставит вашу ставку на короткую или длинную: после того, как биржа сопоставит ваш бид или аск с другим трейдером, криптовалюта будет переведена в ваш кошелек или из него. Когда вы закончите, перенесите свои активы с биржи на холодный кошелек или в хранилище аппаратного кошелька, чтобы обеспечить их безопасность.

Биржа определяет цену актива на основе его спроса и предложения, которые она рассчитывает на основе сделок, размещенных в книге заказов. Когда вы размещаете ордер на бирже, механизм сопоставления пытается найти трейдера, готового продать по цене, которую вы готовы купить. Биржа с большим количеством трейдеров обычно быстрее сопоставляет сделки и считается более ликвидной.

Ликвидность определяется тем, насколько легко актив может быть продан и измерен с использованием различных факторов, включая скорость транзакций, настроение рынка и доступность маркет-мейкеров. Спотовые цены обычно отображают рыночную цену актива, но перед размещением ордеров обязательно используйте надежный источник данных о ценах.

Спотовые биржи — это бьющееся сердце экосистемы криптовалют, и очень важно изучить функции биржи, на которой вы торгуете. Такие функции, как стоп-лосс, могут быть чрезвычайно полезными во время резких движений рынка, а изучение лучших способов торговли поможет вам только в долгосрочной перспективе.

Шорт и лонг Биткоина на рынке крипто-деривативов

Как упоминалось выше, спотовый рынок — не единственное место, где вы можете делать ставки на рыночные показатели Биткоина. Контракты на деривативы дают возможность получать прибыль от роста Биткоина без прямого воздействия на класс активов. Стоимость этих контрактов определяется базовым активом — в данном случае Биткоином.

По каким активам можно открывать короткие и длинные позиции на рынке деривативов?

Контракты на деривативы открывают совершенно новое измерение для торговли криптовалютой, позволяя инвесторам открывать длинные и короткие позиции не только по контрактам на деривативы, но и по базовым криптоактивам. Деривативные контракты на Биткоин доступны на различных биржах и представлены во многих формах, от опционов и фьючерсов до бессрочных свопов и форвардов.

Опционы

«Опцион» — это производный контракт, который позволяет держателю покупать или продавать базовый актив по определенной цене до определенной даты. Трейдеры покупают опционы «пут», когда считают, что рынок медвежий, что позволяет им продать актив по цене выше рыночной до истечения срока действия.

Опцион «колл» позволяет трейдерам покупать Биткоин по более низкой цене, чем рыночная стоимость до истечения срока действия, и обычно покупается на бычьем рынке. В этих сценариях опцион «пут» аналогичен короткой продаже актива, а опцион «колл» подобен длинной сделке.

Фьючерсные контракты

Фьючерсные контракты функционируют аналогично, за исключением того, что держатель контракта должен выполнить обязательство купить или продать актив по заранее установленной цене в установленную дату. Однако у трейдеров деривативов также есть возможность торговать самим контрактом.

Биржи деривативов взимают премию за покупку контрактов на деривативы, и по мере приближения даты истечения срока действия контракта стоимость контракта может меняться в зависимости от рынка. Контракты могут быть проданы в любой момент, чтобы возместить часть потраченного на них капитала, но деривативы используются не только для получения прибыли, но и для защиты инвестиций.

Бессрочные свопы

Поскольку фьючерсы и опционы имеют фиксированный срок действия, они требуют, чтобы трейдеры постоянно воссоздавали свои рыночные позиции после наступления даты. Бессрочные свопы — это еще один вид контрактов, у которых нет даты истечения срока действия. Они являются звездами среди деривативных контрактов, а также, в отличие от других деривативов, внимательно отслеживают цену базового актива.

Это стало возможным благодаря раундам финансирования, которые происходят каждые восемь часов, когда держатели контрактов либо платят, либо получают комиссию в зависимости от позиции контракта. Если стоимость контракта выше, чем рыночная спотовая стоимость, длинные позиции платят комиссию держателям коротких позиций, и наоборот.

Что это значит для шортинга Биткоина?

Это делает продажу криптовалюты намного проще. Это практически тот же опыт, что и лонг, за исключением того, что ожидается, что рынок будет двигаться вниз. Делая ставку на рост Биткоина на рынке деривативов, вы можете защитить себя от внезапных обвалов на спотовом рынке. Используя прибыль от деривативов, трейдеры также могут компенсировать убытки на спотовом рынке и получать прибыль от движения цены в любом направлении.

Вывод

В начале 2020 года рыночная капитализация блокчейн-индустрии составляла около 200 миллиардов долларов, а к концу года она выросла почти до 470 миллиардов долларов. Технология блокчейн и цифровые активы продолжают демонстрировать свой потенциал во всем мире, и со временем децентрализованные сети могут стать более заметными среди наших глобальных финансовых систем.

Уже сейчас большинство банков и национальных правительств изучают эту технологию. От более быстрых и дешевых трансграничных транзакций до цифровых активов, выпущенных государством, криптовалюты представляют собой универсальный класс активов. По мере того, как количество способов инвестирования в них растет, растет и их способность создавать ценность.