Содержание:

Понимание риска вашего портфеля важно, потому что он может предсказать вашу окончательную обеспеченность. Но как оценить рискованность диверсифицированного инвестиционного портфеля, который может содержать акции, облигации, деривативы и криптовалюты? И как вы оцениваете относительный риск каждого типа инвестиций? Два типа оценок финансовых рисков, которые используются для оценки риска, — это капитал под риском (CaR) и стоимость под риском (VaR).

Что такое капитал под риском (Capital at Risk)?

Капитал под риском (Capital at Risk, CaR) — это сумма капитала, которую физическое или юридическое лицо откладывает для покрытия потенциальных рисков.

Например, страховая компания обычно получает премии наличными. Однако эти компании также обязаны поддерживать избыточную сумму денежных средств на случай, если они будут вынуждены оплачивать убытки и расходы, превышающие собранные премии. Величина этого излишка называется капиталом под риском. Размер капитала под риском, который страховые компании должны откладывать, определяется количеством предполагаемых претензий и количеством уплаченных премий.

CaR также важен в соответствии с федеральным налоговым кодексом США, особенно для тех налогоплательщиков, которые ищут льготный налоговый режим для своего прироста капитала. Чтобы получить этот благоприятный налоговый режим, IRS требует, чтобы инвесторы имели сумму капитала под риском в основных инвестициях. Эта сумма определяется Налоговой службой (IRS) и федеральным налоговым кодексом.

Является ли капитал под риском тем же, что и риск капитала?

Капитал под риском не следует путать с риском капитала. Риск капитала — это частичная или полная сумма инвестиций, которой вы рискуете. Например, предположим, что вы изначально вложили 10 000 долларов в Биткоин. Эта первоначальная инвестиция является вашим оплаченным капиталом. Таким образом, ваш риск капитала составляет 10 000 долларов США, даже если текущая рыночная стоимость вашего Биткоина может быть больше или меньше, чем ваш первоначальный оплаченный капитал.

Является ли капитал под риском тем же, что и рисковый капитал?

Капитал под риском также не следует путать с рисковым капиталом. Термин рисковый капитал часто используется для обозначения капитала, вложенного в спекулятивные инвестиции. Эти инвестиции обычно характеризуются высокой степенью риска, но в сочетании с возможностью получения высокой прибыли. Рисковый капитал может включать в себя инвестиции в стартап, новую криптовалюту или деньги, используемые для финансирования собственного бизнеса.

Что такое стоимость под риском (Value at Risk)?

Стоимость под риском (Value at Risk, VaR) — это финансовая формула, используемая для определения наихудшего инвестиционного сценария в течение определенного периода времени.

Например, если ваш однодневный VaR составляет 95 % в размере 10 000 долларов США, существует 5 % вероятность того, что ваш минимальный убыток составит 10 000 долларов США за один день. Это наихудший сценарий. С другой точки зрения, этот VaR означает, что вы можете быть на 95% уверены, что ваши убытки не превысят 10 000 долларов за один день.

Как рассчитать стоимость под риском?

Существует три различных аналитических метода для определения VaR:

- Исторический метод

- Параметрический метод

- Метод Монте-Карло

Исторический VaR

Исторический метод предполагает, что исторические ценовые действия будут повторяться, и поэтому для расчета VaR полагается на историческую доходность инвестиций. Доходы помещаются в упорядоченный список, от самого неэффективного дохода до наиболее эффективного дохода.

Например, предположим, что вы хотите определить однодневную VaR 97% для гипотетической криптовалюты «ToolCoin», используя исторические данные о ценах за 100 дней. Используя исторический метод, вы изучите поведение цены ToolCoin за последние 100 дней. Вы должны упорядочить эти цены от худшего ценового дня к лучшему, подобно гипотетической таблице ниже:

| День | Доход |

| 1 (худший день) | –12.31% |

| 2 | –12.14% |

| 3 | –11.12% |

| … | |

| 98 | 47.88% |

| 99 | 48.14% |

| 100 (лучший день) | 50.22% |

97-й процентиль VaR в этом гипотетическом случае соответствует третьему худшему доходу, то есть падению цены на 11,12%. Следовательно, риск ToolCoin можно представить как 1-дневный VaR 97% с убытком 11,12%. Это означает, что вероятность того, что ваши инвестиции в ToolCoin упадут более чем на 11,12% за один день, составляет всего 3%. Другими словами, вы можете быть на 97% уверены, что ваши потенциальные потери ToolCoin не превысят 11,12% за один день.

Если вы считаете, что это приемлемый уровень риска, то ToolCoin будет для вас привлекательным вариантом для инвестиций. Однако, прежде чем инвестировать в ToolCoin, вы можете рассмотреть возможность использования того же метода расчета VaR для других криптовалют, чтобы сравнить риски.

Одним из преимуществ исторического метода является то, что его относительно просто вычислить. Одним из недостатков этого метода является то, что он предполагает, что текущий и будущий риск может быть основан на прошлых действиях цены. Поэтому этот метод довольно статичен, когда речь идет об изменчивой динамике рынка.

Параметрический VaR

Параметрический метод, также известный как метод дисперсии-ковариации, рассчитывает VaR как функцию среднего значения и дисперсии исторической доходности.

Этот метод предполагает нормальное распределение доходов и требует, чтобы вы определили три критерия, прежде чем сможете вычислить VaR:

- Ожидаемый или средний доход

- Стандартное отклонение вашего набора данных

- Ваша сумма инвестиций

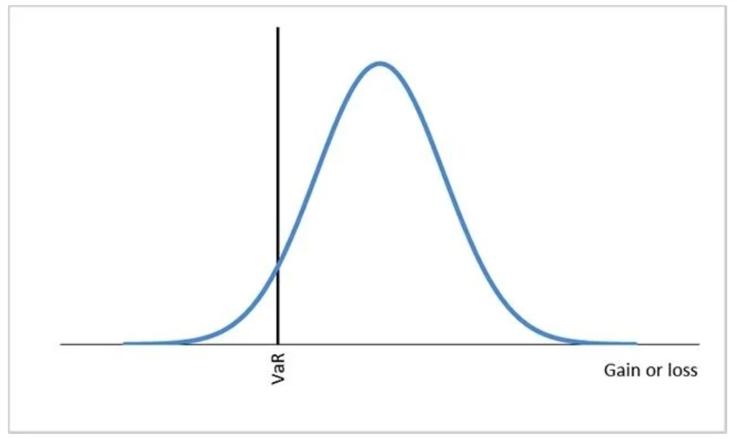

С этими тремя значениями вы можете затем построить нормальное распределение, которое будет выглядеть примерно так, как показано на графике ниже:

Нормальное распределение результатов инвестиций (Источник: futurelearn)

Положительные результаты инвестиций или прибыль представлены справа от пика, ближе к положительному концу кривой. Отрицательные результаты инвестиций или убытки представлены слева от этого пика.

Точка на приведенном выше графике, отмеченная как «VaR», представляет рассчитанный сценарий наихудшего случая с учетом трех критериев. Предположим, что этот вычисленный VaR равен 3%.

Тогда для этого нормального распределения существует 97% (1–(3% или 0,03)) вероятности достижения инвестиционных результатов, превышающих вычисленный VaR. И есть 3% вероятности достижения инвестиционных результатов, которые меньше, чем VaR.

Моделирование VaR методом Монте-Карло

Метод Монте-Карло использует программный алгоритм для создания большого количества гипотетических симуляций. Данные, которые должны быть введены в программное обеспечение, включают исторические доходы и стандартные отклонения инвестиций. Затем алгоритм запускает большое количество сценариев, чтобы определить потенциальное положительное и отрицательное ценовое поведение инвестиции.

Одним из недостатков этого метода является то, что программное обеспечение, создающее моделирование, может быть медленным из-за количества различных входных данных и вычислений, которые необходимо выполнить.

Что такое условная стоимость под риском?

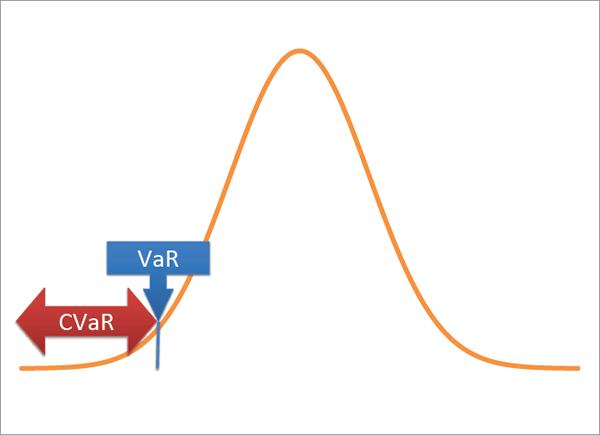

Условная стоимость под риском (CVaR) связана со стоимостью под риском (VaR). CVaR представляет собой показатель конечного финансового риска. Он дает представление о масштабах убытков, которые могут возникнуть после того, как убытки превысят VaR. В отличие от VaR, CVaR представляет собой среднее значение убытков за определенный период времени.

График ниже иллюстрирует нормальное распределение результатов инвестиций. И VaR, и CVaR представлены в виде потерь ближе к левой (отрицательной) задней части.

Calculated VaR and CVaR values (Source: Zephyr)

Расчетные значения VaR и CVaR (Источник: Zephyr)

CVaR представляет собой не точку на графике, а средние потери, определяемые площадью под кривой в «хвостовой» части этого нормального распределения.

Каковы преимущества стоимости под риском?

Стоимость под риском (VaR) предлагает ряд преимуществ, облегчающих оценку инвестиционного риска.

- VaR относительно прост, поскольку он предоставляет одно число, представляющее уровень риска. Это единственное число может быть либо в денежной единице (например, 10 000 долларов США), либо в процентах (например, 3%).

- VaR можно использовать для оценки различных типов инвестиций. VaR можно использовать для акций, облигаций, деривативов, криптовалют и так далее.

- VaR также является всемирно признанной метрикой риска, используемой несколькими финансовыми отраслями и сообществами. Этот общепринятый показатель позволяет легко сравнивать варианты инвестирования в разных отраслях.

Каковы недостатки стоимости под риском?

С другой стороны, использование стоимости под риском (VaR) может иметь несколько недостатков.

- VaR не суммируется для разных типов инвестиций в одном портфеле. То есть вы не можете добавить вычисленную VaR для первого типа инвестиций (например, акции) к вычисленной VaR для второго типа инвестиций (например, облигации). Если вам нужно значение, представляющее VaR всего портфеля, вы должны вычислить VaR на основе портфеля в целом.

- Иногда исходные данные, необходимые для расчета VaR, недоступны или их трудно точно оценить. Например, для более новых криптовалют исторические ценовые действия могут быть недоступны. А для некоторых других классов инвестиций может быть сложно оценить стандартное отклонение для метода корреляции или различные входные данные, необходимые для моделирования методом Монте-Карло.

- И, наконец, поскольку VaR может быть рассчитан тремя различными методами, описанными выше, эти разные методы могут привести к разным значениям VaR для одних и тех же инвестиций. В таком сценарии вы можете рассмотреть возможность использования альтернативных методов оценки риска, таких как коэффициент Шарпа или бета-коэффициент.

Вывод

Capital at Risk (CaR) и Value at Risk (VaR) — популярные инструменты оценки финансовых рисков и управления рисками. CaR — это, по сути, капитал, который откладывается для покрытия будущих потенциальных убытков. Как уже отмечалось, CaR не следует путать с риском капитала или рисковым капиталом.

С другой стороны, VaR — это метрика, которую вы можете использовать для рассмотрения потенциально наихудшего инвестиционного сценария. VaR является общепринятым методом оценки риска и достаточно гибким, поскольку его можно использовать для различных классов активов. Но у VaR есть и определенные ограничения, поэтому при оценке инвестиционных рисков следует взвесить как его преимущества, так и недостатки.

По любым вопросам, пожалуйста, обращайтесь к нам по адресу support@phemex.zendesk.com. Следите за нашим официальным Твиттером | Присоединяйтесь к нашему сообществу в Телеграм. Торгуйте криптовалютой на ходу: Скачать для iOS | Скачать для Андроид Phemex | Совершаем прорыв, Вырываемся на свободу